“Mi credo che i scrivi sta roba per insempiar la gente”, avrebbero sentenziato Carpinteri e Faraguna, le glorie satiriche del quotidiano triestino Il Piccolo.

Invece no, è tutto vero e se ne sta discutendo in questi giorni. Ma in che cosa consiste la Bad Bank per le sofferenze, ed in particolare per quelle immobiliari? Assolutamente in nulla di nuovo e, naturalmente, in nulla che si possa fare senza il consenso di Commissione e BCE. Ma vediamo come funzionerà il giocattolo: lo schema di accordo prevede che il Tesoro presti, dietro una remunerazione che dovrà essere di mercato per evitare l’accusa di aiuto di Stato, una garanzia fideiussoria alle società-veicolo costituite ad hoc – la o le bad bank – per l’acquisto dei crediti in sofferenza oggi detenuti dalle banche italiane. Non di quelli buoni, bensì di quelli marci: anomali, tossici, di dubbia esigibilità.

Ma vediamo come funzionerà il giocattolo: lo schema di accordo prevede che il Tesoro presti, dietro una remunerazione che dovrà essere di mercato per evitare l’accusa di aiuto di Stato, una garanzia fideiussoria alle società-veicolo costituite ad hoc – la o le bad bank – per l’acquisto dei crediti in sofferenza oggi detenuti dalle banche italiane. Non di quelli buoni, bensì di quelli marci: anomali, tossici, di dubbia esigibilità. Le società veicolo compreranno dunque i crediti in sofferenza effettuando un investimento che sarà remunerato attraverso due meccanismi: incassando i crediti da quegli stessi debitori in sofferenza che già facevano fatica a ripagare (meglio, che non ripagavano proprio) le banche o, se non dovesse essere sufficiente, escutendo la garanzia rilasciata dallo Stato.

Le società veicolo compreranno dunque i crediti in sofferenza effettuando un investimento che sarà remunerato attraverso due meccanismi: incassando i crediti da quegli stessi debitori in sofferenza che già facevano fatica a ripagare (meglio, che non ripagavano proprio) le banche o, se non dovesse essere sufficiente, escutendo la garanzia rilasciata dallo Stato.

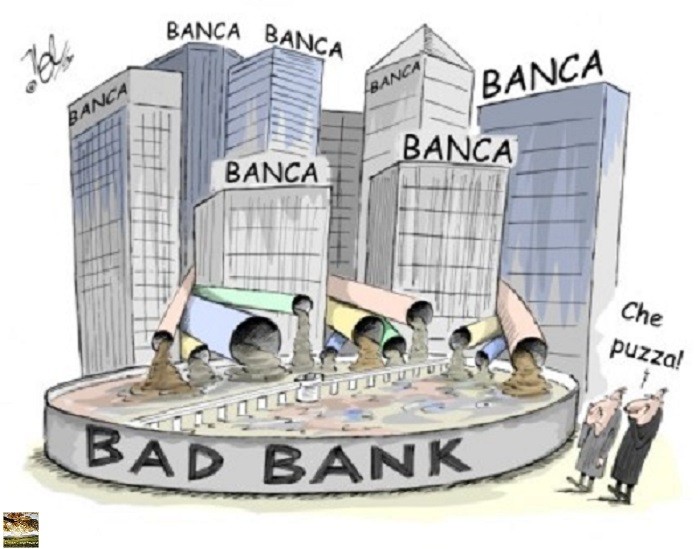

Lo Stato si accollerà quindi, almeno parzialmente, il rischio credito connesso al mancato rimborso delle sofferenze attualmente nella pancia delle banche e lo sforzo sarà tanto più oneroso quanto più alto sarà il prezzo che le bad bank dovranno pagare alle banche per l’acquisto. Quello che rende complicato un meccanismo apparentemente semplice è proprio il fatto che il prezzo di cessione dei crediti sarà inevitabilmente condizionato dal valore al quale essi sono attualmente iscritti nei bilanci delle banche. Valore ormai ampiamente esuberante rispetto al valore di mercato dei beni a suo tempo costituiti a garanzia. Faccio un esempio: immaginiamo un prestito in sofferenza del valore nominale di 1.000 Euro, a suo tempo garantito da un immobile del valore di 1.000 ma iscritto per 3.000, e già c’era qualcosa che non quadrava… Il prestito sarà stato svalutato in funzione delle concrete probabilità di recupero, per definizione inferiori al 100% trattandosi, appunto, di sofferenze; la banca, cioè, avrà già registrato nel conto economico degli anni passati una perdita pari alla quota del credito che non ritiene più recuperabile. Ora, se ipotizziamo che la svalutazione sia stata del 50% (e quindi che la banca immagini ancora di recuperare il residuo 500) e che non voglia subire ulteriori perdite, il credito dovrà essere venduto a un prezzo non inferiore a 500. In caso contrario, la stessa cessione alla bad bank genererà altre perdite nei bilanci delle banche, e la necessità di nuovi aumenti di capitale. Come si fanno gli aumenti di capitale? Semplice: mungendo il parco buoi, vale a dire i risparmiatori sottoscrittori delle azioni della banca.

Faccio un esempio: immaginiamo un prestito in sofferenza del valore nominale di 1.000 Euro, a suo tempo garantito da un immobile del valore di 1.000 ma iscritto per 3.000, e già c’era qualcosa che non quadrava… Il prestito sarà stato svalutato in funzione delle concrete probabilità di recupero, per definizione inferiori al 100% trattandosi, appunto, di sofferenze; la banca, cioè, avrà già registrato nel conto economico degli anni passati una perdita pari alla quota del credito che non ritiene più recuperabile. Ora, se ipotizziamo che la svalutazione sia stata del 50% (e quindi che la banca immagini ancora di recuperare il residuo 500) e che non voglia subire ulteriori perdite, il credito dovrà essere venduto a un prezzo non inferiore a 500. In caso contrario, la stessa cessione alla bad bank genererà altre perdite nei bilanci delle banche, e la necessità di nuovi aumenti di capitale. Come si fanno gli aumenti di capitale? Semplice: mungendo il parco buoi, vale a dire i risparmiatori sottoscrittori delle azioni della banca.

Si dà il caso che il grado di svalutazione medio delle sofferenze nei bilanci bancari vada da un minimo del 43% (Banco Popolare) a un massimo del 65,3% (Montepaschi).

E si dà anche il caso che, secondo le previsioni, il prezzo medio stimato per le cessioni di portafogli di sofferenze sia intorno al 25%-30%; se queste stime si rivelassero corrette, il sistema bancario si troverebbe difronte alla concreta possibilità di dover sopportare nuove perdite per una cifra vicina ai 40 miliardi di euro, rappresentati da quel 10-20% medio di delta tra grado di svalutazione e prezzo di cessione, se vorrà davvero liberarsi delle sofferenze.

Ci ritroveremo, dunque, da un lato le banche che tenteranno di tenere il prezzo dei crediti più alto possibile, dall’altro le bad bank che cercheranno di abbassarlo temendo di perdere parte dell’investimento necessario ad acquistarli. In mezzo rimarrà il Tesoro, che con le sue mirabolanti fideiussioni a garanzia rischierà di fare la fine del vaso di coccio tra i due vasi di ferro, prendendosi perdite scaricate dagli altri.

Non ci credete? Per averne la riprova basta chiedere dove le bad bank prenderanno i soldi per comprare i crediti. Nel posto più vicino e semplice da immaginare: saranno prestati dalle stesse banche cedenti. La bad bank emetterà obbligazioni, le obbligazioni verranno acquistate dalla banca cedente e la bad bank utilizzerà il danaro raccolto per acquistare i crediti, così restituendolo alla stessa banca cedente. La banca cedente metterà successivamente sul mercato i titoli, completando così nei fatti una cessione fino a quel momento effettuata solo sulla carta.

Sembra un po’ strambo, ma questo meccanismo è usuale nelle operazioni di cosiddetta cartolarizzazione, e comporta un rischio: che il prezzo di cessione dei crediti non corrisponda al loro valore reale perché negoziato tra due controparti non indipendenti tra loro. Nelle operazioni di mercato questo rischio è trascurabile, poiché la banca sa bene che se vuole liberarsi dei titoli emessi dalla bad bank, deve farlo a prezzi corretti pena il rischio di non trovare compratori. Ma siamo sicuri che accadrà la stessa cosa anche in un’operazione in cui interviene lo Stato con la sua garanzia? E’ evidente che in questo caso le banche e le bad bank potrebbero avere la tentazione di gonfiare i prezzi, approfittando della presenza del Tesoro e delle sue garanzie per scaricare sui contribuenti gli effetti della sopravvalutazione dei crediti ceduti. Negli Stati Uniti sarebbe addirittura considerato illegale e fioccherebbero condanne fino a 75 anni di detenzione, che non verrebbero trascorsi al centro clinico del carcere o ai domiciliari…

Negli Stati Uniti sarebbe addirittura considerato illegale e fioccherebbero condanne fino a 75 anni di detenzione, che non verrebbero trascorsi al centro clinico del carcere o ai domiciliari…

Ora possiamo finalmente tornare alla domanda dalla quale siamo partiti: questo meccanismo può funzionare senza il consenso dell’Unione Europea? Considerato che la garanzia statale sarà finanziata dallo Stato in deficit, che il deficit sarà coperto dal debito pubblico, che il debito pubblico italiano viene abitualmente acquistato dalla BCE nel contesto del programma di Quantitative Easing e che seduti nel board della stessa BCE non ci sono proprio dei fessi… beh, direi che la risposta è abbastanza semplice. Fine della storia e…. chi vuol esser lieto sia.

Alberto C. Steiner